Arbetskraftens andel av de totala inkomsterna verkar ha fallit trendmässigt sen tidigt 1980-tal, en tidpunkt då denna andel var historiskt hög. Diskussionen kring detta fenomen har nu breddats till att även gälla kapitalinkomsternas och vinsternas andel, liksom de fallande investeringarna. Sammantaget finns en hel del forskningsresultat från främst den amerikanska ekonomin som väcker frågor om hur ekonomin egentligen fungerar.

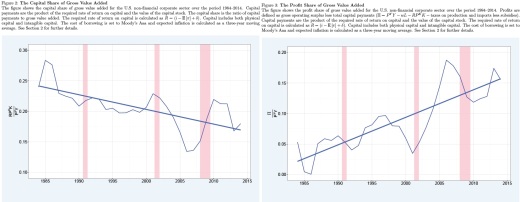

En av de mer uppmärksammade uppsatserna på årets “job-market” är skriven av Chicago-doktoranden Simcha Barkai. Barkai delar upp totala mervärdet som produceras i tre delar: en del som tillfaller arbetskraften, en del som används för att betala för det kapital som används och en vinstandel. Vad han dokumenterar är att inte bara arbetskraftens inkomstandel fallit utan att detsamma även gäller kapitalandelen. Vad som istället ökat kraftigt är vinstandelen, vilket visas i figurerna nedan.

För att kunna dra denna slutsats gör alltså Barkai en distinktion mellan det arbetande kapitalets inkomstandel och vinstandelen, något som kräver en del antaganden. Mer precist så härleder han kapitalandelen genom att multiplicera avkastningen på företagsobligationer med den totala kapitalstocken. Att kapitalets inkomstandel fallit kraftigt kan i princip helt hänföras till fallande obligationsräntor, men Barkai visar att resultatet är robust för olika sätt att beräkna kapitalkostnaderna. Eftersom lägre kapitalkostnader inte har vägts upp av en större kapitalstock leder detta till en fallande kapitalandel.

Det finns naturligtvis en del möjliga felkällor här, inte minst vad gäller beräkningen av kapitalstocken som omfattar både materiella och immateriella tillgångar. Immateriella tillgångar har blivit allt viktigare och det är svårare att beräkna värdet på dessa än på fysiskt kapital. För att hålla vinstandelen konstant visar Barkai dock att de faktiska immateriella tillgångarna måste vara 30 gånger så stora som existerande uppskattningar, vilket förefaller orimligt.

För att förklara den fallande löneandelen i ekonomin har det varit vanligt att peka på teknologiska förändringar som robotisering och fallande relativpriser på kapital. Dessa förklaringar är emellertid svåra att förena med att både arbets- och kapitalandelarna faller. Vad som däremot samtidigt kan förklara en ökande vinstandel och fallande löne- och kapitalandelar är att företagen helt enkelt tar ut större marginaler, vilket skulle kunna bero på minskad konkurrens.

I linje med att minskad konkurrens kan vara en förklaring jämför Barkai olika branscher och finner att den fallande löneandelen i princip helt kan hänföras till ökad företagskoncentration.

En ökad företagskoncentration har dokumenterats i ett flertal studier och rapporter, bland annat av Obamas Council of Economic Advisors. Att detta kan vara problematiskt visas i en studie från NYU av Germán Gutiérrez och Thomas Phillipon som dokumenterar att amerikanska företag sen runt 2000 investerar allt mindre i förhållande vinstnivåer och företagens marknadsvärdering. De går systematiskt igenom olika möjliga förklaringar till detta och finner att globalisering (vinster i utlandet bokförs i USA medan utlandsinvesteringar inte gör det) och svårigheten att mäta immateriella tillgångar spelar viss roll.

Huvudförklaringarna till de fallande investeringarna förefaller emellertid vara en kombination av ökad företagskoncentration och att företag i allt högre grad har institutionella ägare som mer eller mindre agerar som indexfonder. Dessa ägare lägger i sin tur en betydande andel av vinsterna på att låta företagen köpa tillbaks sina aktier.

Liknande resultat finns i en studie av bland andra René Stulz, tidigare ordförande i American Finance Association. Högt värderade branscher (mätt med Tobins Q) hade fram till mitten av 1990-talet ett nettoinflöde av kapital, vilket är precis vad man kan förvänta sig om kapitalallokeringen fungerar effektivt. Därefter är emellertid mönstret det motsatta: högt värderade branscher drar till sig mindre kapital och investerar mindre än branscher med låg värdering. Istället använder sig de högt värderade företagen sina vinster till aktieåterköp.

Något fundamentalt verkar alltså ha skett och frågan är vari dessa fundamentala förändringar består? Förutom ökad företagskoncentration är Stulz, Phillipon och deras medförfattare inne på att ägarna blivit alltmer kortsiktiga och att kapitalet därför inte allokeras effektivt. En annan förklaring är att modeller för företagsvärdering som jämför företagens marknadsvärde med värdet av deras kapital — även om detta inkluderar FoU — inte fungerar i en ekonomi som i allt högre grad är idébaserad.

I en idébaserad ekonomi sker investeringar genom att anställa personer med kompetensen att förverkliga dem, inte nödvändigtvis genom att investera i kapital. I sig skulle detta dock leda till att kapital byts mot humankapital vilket borde öka snarare än minska arbetets inkomstandel. Om däremot idén eller innovationen inte kräver några större investeringar när den väl är framtagen kan ägarna kapitalisera på framgången och expandera verksamheten utan större kostnader. Det förefaller rimligt att allt större del av ekonomin ser ut på detta sätt; mjukvara, online-tjänster och läkemedel är några uppenbara exempel och som Stulz konstaterar är det svårt att få företag som inte vill investera att investera.

När ekonomin är idébaserad kan hindren för nya aktörer att konkurrera vara höga. Om verksamheten bygger på nätverkseffekter (Facebook, Blocket) räcker det inte att kopiera den ursprungliga idén eller ens att förbättra den. I andra fall skyddas de etablerade företagens verksamhet från konkurrens av patentlagstiftning och andra typer av regleringar.

I ett försök att förstå utvecklingen skissar (gratisversion) David Autor och medförfattare på en modell för “superstar firms” där de branschledande företagens konkurrensfördel stärks av teknologiska eller andra förändringar. Modellen kan rationalisera både en minskad löneandel och en ökad vinstandel och precis som Simcha Barkai finner de att löneandelen fallit mest i branscher där företagskoncentrationen ökat mest.

Autor m.fl. går emellertid ett steg längre och visar att även produktiviteten ökat mest i de branscher där koncentrationen ökat mest. Författarnas tolkning är därför ganska positiv: de mest produktiva företagen med de bästa produkterna ökar sina marknadsandelar, medan andra företag krymper. Det må vara problematiskt att löneandelen faller, men utvecklingen behöver inte tyda på några effektivitetsproblem. Helt övertygande är dock inte denna tolkning eftersom uppmätt produktivitet i sig påverkas positivt av företagens prismarginaler, även om dessa marginaler skulle bero på bristande konkurrens.

Att vinstandelen ökar samtidigt som både löneandelen och ersättningen till arbetande kapital faller är en dramatisk utveckling. Om kapital inte längre flyttas till, utan snarare från, de mest lönsamma och högt värderade branscherna och företagen tyder också detta på grundläggande förändringar i ekonomins funktionssätt. Förståelsen för dessa fenomen är rätt ytlig och huruvida de kan hänföras till ett alltmer kortsiktigt ägande, monopolräntor eller förändringar i produktionsteknologin spelar roll för de problem och möjligheter som utvecklingen för med sig. Det är onekligen spännande att vara nationalekonom i dessa tider.

Om jag tolkar texten rätt så är ökad företagskoncentration en viktig hypotes som behöver testas ytterligare innan man ger sig in på policyexperiment. Men ändå – det skulle innebära att samhällets förhållningssätt till marknadskontroll skulle behöva skärpas?

Orden som kommer för mig är downsizing och konsolidering. Hög arbetslöshet, låga löner, svag efterfrågan och osäker framtid. På vilken sida om Trump står Fed, för eller mot? Alla som kan och har råd ser väl om sitt hus. Såg att USA´s arbetslöshet på 4,7% är räknad på 64% av den arbetsföra befolkningen, 36% har gett upp att söka jobb. Hur blir det med Trumps infrastruktursatsningar med tanke på statsskulden, kan Fed höja räntan och vad händer om dom gör det och hur många länder skulle då hamna hos IMF? Är ekonomin inmålad i ett hörn?

Om någon har möjlighet att göra liknande studier på svenska data så är Konkurrensverket intresserade av att finansiera den forskningen. Hör av er!

Är det bara jag som tror att ökad automatisering, globalisering och minskad organisationsgrad av arbetskraften samverkat “negativt” på arbetstagarnas möjlighet att förhandla till sig samma andel av företagets inkomster?

För rena mjukvaruföretag där kostnaderna i samband med ökad efterfrågan är nära noll, så är det nog sant att dessa fungerar radikalt annorlunda gentemot traditionell tillverknings industri. Att återinvestera en hög andel av t.e.x Mojang’s vinst (i f.o.u) ger förmodligen väldigt liten garanti för att man skall få en ny “hit” av samma dignitet.

Företag och företagsledningar agerar i den miljö de omges av. Den består förutom marknader och lagar & regler också av idéer, oskrivna tankar om t.ex. moral&etik men kanske allra viktigast, företagsledarnas världsuppfattningar s.k. “Narratives” (se bl.a. Robert Shiller’s papper om “Narrative Economics” eller Joseph Stiglitz som ofta refererar farligheten i “felaktiga” ekonomiska ideer). Det kan därför vara farligt att göra en faktoranalys avseende t.ex. företagskoncentration när man söker förklaringar till att arbetskraftens del av “kakan” minskat. För företagsledaren har beslutet att återköpa aktier (i stället för att anställa och investera) inget som helst samband med hans företags relativa storlek utan är helt betingat av hans bonussystem.

Att “Share-holder Value” vuxit till en stark och till brett accepterad ekonomisk idé är idag ett inte speciellt kontroversiellt påstående. Företagsledningen väljer de verktyg man finner för att utvördera och genomföra de handlingar som leder mest bonusutdelning, via aktieprisrelaterade prestationsmätningar. Man bör inte vara förvånad att arbetskraftens delaktighet i kakan har minskat när belöningsprogrammen ser ut som de gör. Att de verktygen man hittar och använder sen råkar heta globaliserad personalkostnadsjakt, skatteplanering, nedprioritering av R&D etc etc, gör dem inte till orsaken till att arbetskraftens sjunkande andel, utan de är just bara…verktyg för att uppnå målet och idéen om Share-Holder Value, och därmed bonusmaximering.

De mest extreme exemplen på denna förflyttning av målen för själva företagandet finns kanske inom banksektorn. Exemplen på hur flerhundraåriga banker “moderniserats” och flyttat fokus från att vara en respekterad samhällelig stöttepelare mot maximering av “Share-Holder Value” genom aktie-baserade bonusar för företagsledningarna, är tyvärr många. I vissa fall har bankledningarna, genom ofattbart risktagande, olagliga marknadsmanipulationer, penningtvätt i stor skala etc, letts från att vara traditionella banker med solid AAA-rating till ruinens brant och slutlig bail-out av staten med skattebetalarnas pengar, på mindre än 10 år, samtidigt som bankledningarna inkasserat enorma bonusar.

Jag tror man måste söka förklaringen till arbetskraftens minskande andel av ett företags totala “value-add” i miljön för de som beslutar om företagens prioriteringar, snarare än i kvantitativa faktorer. Risken är uppenbar att den analysen kan hitta “spurious correlations” snarare än äkta orsaker.

En analys av hur företags- och bankledningars beslutsmiljö ser ut skulle kanske ge en del intressanta perspektiv och förhoppningsvis leda till nya spännande forskningsinitiativ.